应用案例 | 数据分析+银行客户=透明财务

来源: / 作者: / 时间:2023-09-14

随着互联网和移动技术的飞速发展,人们可以随时随地使用银行服务,从在线银行到移动支付,一切都变得更加便捷。这使得银行不仅需要为用户提供数字化渠道,还需要利用客户产生的大量数据来改善服务。

数据分析师的工作就是发现数据的价值。通过数据分析,银行可以深入了解客户,客户变得更加“透明”,银行就能够更好地满足客户需求、降低风险、提高效率,并在不断变化的金融环境中保持竞争优势。

那么数据分析具体是如何实现客户透明的呢?数据分析师带你揭开数据分析在金融行业的面纱。

某银行现需要评估客户的信用状况,以了解客户是否有还款能力和意愿。那么我们使用数据分析的手段实现业务落地呢?

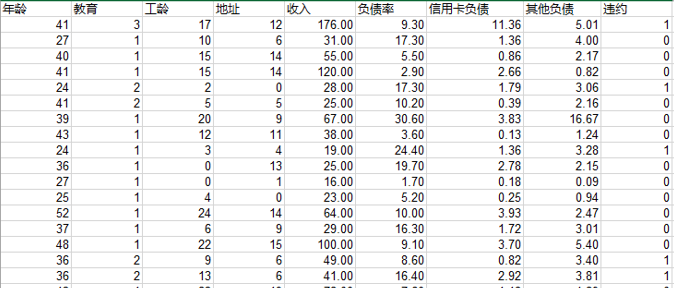

首先我们拿到了银行客户的相关数据(如下图),并对数据进行探索,我们发现数据质量较好没有缺失值。但其中工龄、地址、收入、负债率、信用卡负债和其他负债6项数据存在异常值。

在数据分析中,是否所有的缺失值都需要处理呢?

在实际业务中会有个别特殊情况发生,考虑到数据均为真实数据,我们认为异常值是合理的,无需处理。在此银行项目中的缺失值同样无需处理。

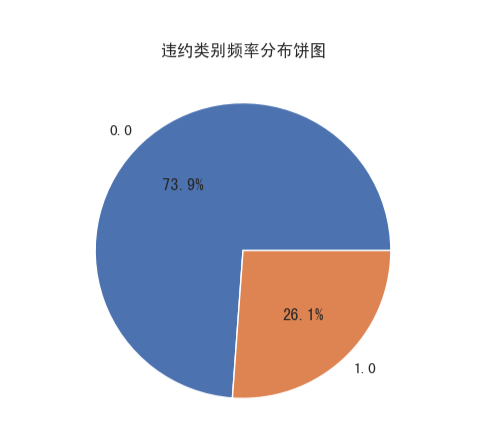

之后对数据样本的均衡性进行分析,我们发现违约用户仅占样本总体的26.1%(如下饼图)。考虑到银行的真实需求是想识别出违约的客户,所以对未违约用户进行欠采样处理。并且我们对所有变量进行了相关性分析,发现所有变量之间有一定的相关性,都属于中低度相关,不存在严重的共线性问题。

经过上面的数据处理,我们就可以利用处理好的数据对客户是否会违约进行预测。考虑到该问题是二分类问题,于是我们利用Datahoop平台分别搭建了逻辑回归、决策树和SVM这三种常用的分类模型。我们发现SVM模型和逻辑回归模型准确率较高,但是决策树得到的模型准确率较低,分别使用SVM模型和逻辑回归模型进行违约判定。

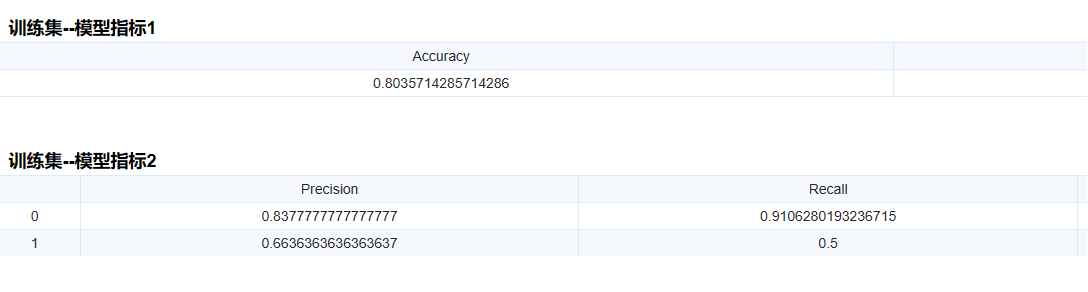

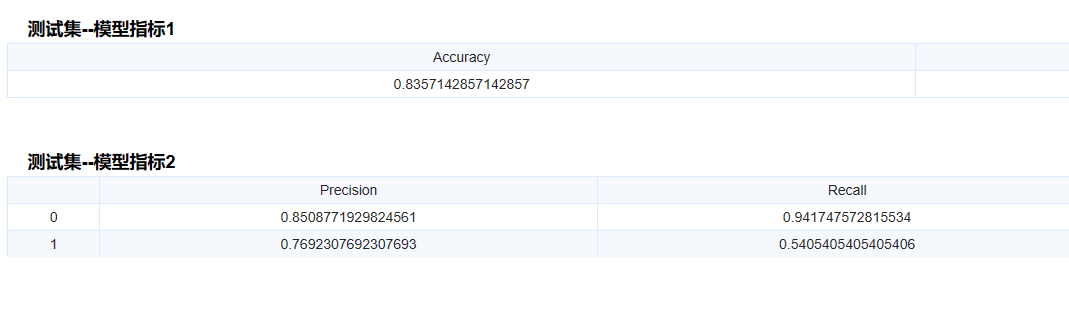

在判定之前我们分别用测试集对模型进行评测:SVM在测试集上的表现不是很好,出现过拟合的情况,但是逻辑回归模型效果较好,准确率达到83.5%,没有出现过拟合的情况。(Datahoop平台结果如下图所示)

最终,我们使用逻辑回归模型对客户是否违约进行了预测。银行根据数据分析的预测结果在管理和决策方面采取了相应的措施,工作效率方面取得显著受益,成功地将其贷款审批时间缩短了30%,大大提升了客户满意度。

最终,我们使用逻辑回归模型对客户是否违约进行了预测。银行根据数据分析的预测结果在管理和决策方面采取了相应的措施,工作效率方面取得显著受益,成功地将其贷款审批时间缩短了30%,大大提升了客户满意度。

未来的银行将更加依赖先进的分析工具和算法来解析复杂的数据集,通过透明财务为客户提供更加精准和个性化的服务。此外,随着开放银行和金融科技的兴起,数据分析还将推动银行业与其他行业的合作和整合,为客户创造更加丰富和便捷的金融体验。